Огляд моделей дефолтів, що використовуються для цілей МСФЗ 9

Для врахування макроекономічних факторів впливу на ймовірність дефолту існують математичні моделі, які потрібно адаптувати до показників статистики кожної окремої країни.

Ми надаємо стислий огляд таких моделей, спираючись на відому нам практику їх застосування, в першу чергу, в контексті МСФЗ 9 та нових моделей стрес-тестування:

- модель Вілсона, яка лягла в основу програмного забезпечення CreditPortfolio View, призначенного для оцінки кредитного ризику (McKinsey & Co, 1999)

- модель Васичека (2002), що була використона в Basel II

- моделі Хоггарта, Соренсена і Зікчіно (2005), Алвеса (2005), Тройтлера і Вайнера (2006)

Практичне застосування останні зазначені вище моделі знайшли в системі стрес-тестування банків за програмою Світового банку та Міжнародного валютного фонду з оцінки фінансового сектора (FSAP).

В результаті був прийнятий документ з оцінки стабільності фінансового сектора (FSSA) та розроблені макроекономічні індикатори для оцінки стійкості банківського сектора і системних ризиків банківської системи в цілому (FSI) .

Можна згадати також моделі, в яких вперше реалізовані непрямі методи врахування макроекономічного впливу:

- структурні моделі ймовірності дефолту (Мертон, 1974) та похідні від них моделі Джерроу і Тернбула (1995), Даффі і Сінглтона (1999),

- модель KMVTM з відповідним програмним забезпеченням CreditMonitor, що використовує рейтингове агентство Moody's.

Сучасні дослідження останніх років щодо врахування макроекономічних факторів безпосередньо за вимогами IFRS 9 оприлюднені в роботах Ванека та Хампела.

Моделювання дефолтів в MACROFiN 9 IFRS

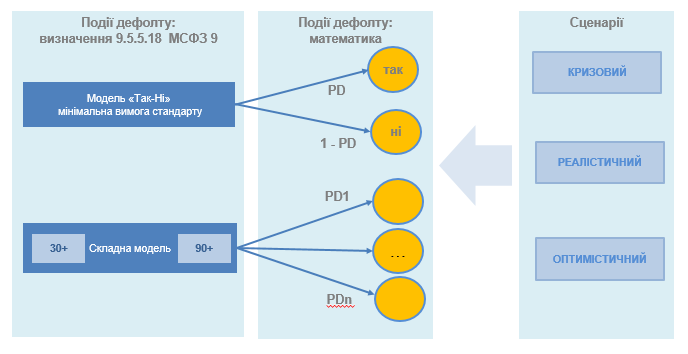

Подія дефолту визначається фінансовою інституцією самостіно (як не математичне поняття). Математичне поняття – це повний список подій з ймовірностями їх настання.

МСФЗ 9 вимагає (п. 9.5.5.18) використання фінансовою організацією, як мінімум, бінарну модель: «дефолт - не дефолт». Проте можуть застосовуватися біль складні дефолтні моделі, наприклад, «стандарт 30+ – контроль 60+ – дефолт 90+».

Для складних не бінарних моделей ускладнено визначення ймовірностей, хоча відповідні математичні методи та ІТ системи можуть враховувати щоденні прострочення, які можна узагальнити до будь-якого періоду.

Для цілей МСФЗ 9 має використовуватися ймовірність дефолту PD залежить від показників сценаріїв та змінюється в часі разом із цими макроекономічними трендами

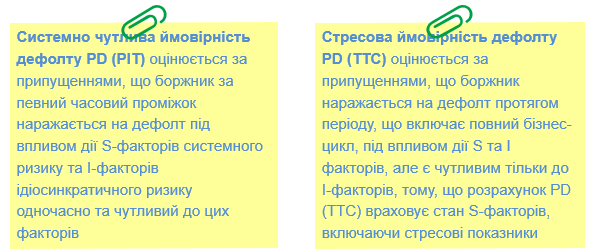

Стресова ймовірність дефолту PDTTC проти системно чутливої PDPIT

Відповідно до МСФЗ 9 в розрахунках резерву має використовуватися системно чутлива ймовірність дефолту боржника PDPIT

Така ймовірність залежить не тільки від індивідуальних характеристик ризику фінансового інструменту, але й від стану економічного середовища та сили його впливу на боржника.

Таким чином, інформація для оцінки ймовірності дефолту, може бути розділена на дві широкі категорії: S-факторів та I-факторів

Категорія S-факторів системного ризику включає макроекономічну інформацію, таку, наприклад, як індекси цін на житло, безробіття, темпи зростання ВВП тощо. Ці чинники впливають, хоча й у різній мірі, на всіх боржників одночасно

Категорія I-факторів ідіосинкратичного ризику є специфічною інформацією про фінансово-економічний стан боржника, дисципліну погашення боргу тощо. Ця інформація є для кожного боржника своя (індивідуальна).

PDPIT

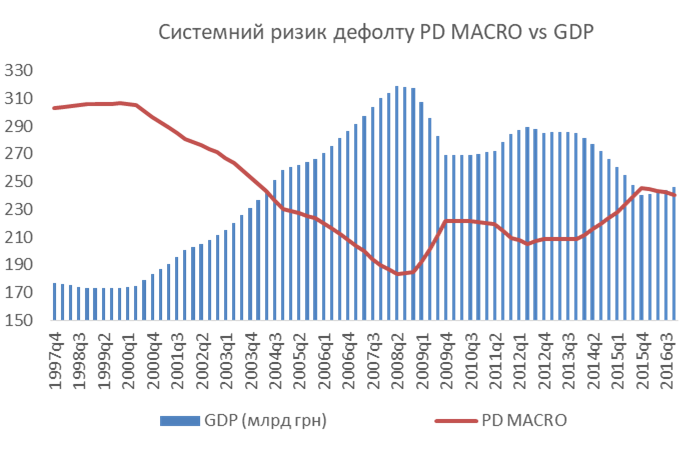

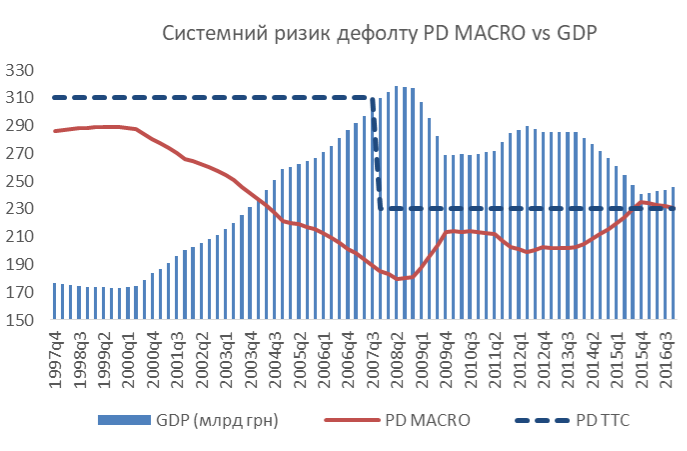

Нижче наведена ілюстрація розрахунку системно чутливої ймовірності дефолту PD MACRO у порівнянні з макроекономічним фактором GDP, який впливає на неї.

Ймовірність дефолту PD MACRO була розрахована як системна чутлива величина PD point-in-time (PDPIT) та відображає рух в залежності від прогнозної динаміки сценарних показників.

Системно чутлива ймовірність дефолту PDPIT – це погляд на кредитні ризики фінансиста.

PDTTC

Нижче показана стресова ймовірність дефолту PD TTC у порівнянні з системно чутливою величиною PDPIT

Розрахунок стресової ймовірності здійснено на основі підходу "through-the-cycle". За Basel II такий підхід є регуляторною вимогою щодо врахування кредитних ризиків, притаманних довгому діловому циклу, що включає економічні стреси (шоки).

Стресова ймовірність – це погляд на кредитні ризики відповідального за ризик-менеджмент у фінансвовій установі

Методика розрахунку ймовірностей дефолту за допомогою MACROFiN 9 IFRS

За допомогою моделі MACROFiN 9 IFRS спочатку генеруються макроекономічні сценарії, які надалі використовуються для розрахунку PDPIT.

Спеціалізований Веб-сервіс MACROFiN 9 дозволяє розраховувати системно чутливі ймовірності дефолту фінансових інструментів боржника (портфелю) PDPIT для кожного сценарію та моменту часу в майбутньому.

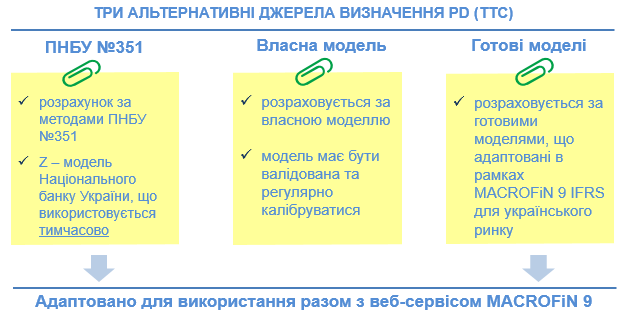

Проте попередньо слід розрахувати значення стресових ймовірностей PDTTC

Такий розрахунок можна здійснювати різними методами, які показані на схемі нижче.

Розрахунок PDPIТ тоді може здійснюватися щомісячним автоматизованим калібруванням на ідіосинкратичний ризик боржників, який враховується в їх PDTTC, попереднь розрахованим фінансовою інституцією або для неї аутсорсером.

В MACROFiN 9 IFRS у якості базової моделі дефолтів використовується адаптована для України модель Вільсона, звичайно, що саме ця модель калібрується на ідіосинкратичний ризик

Використання готових моделей MACROFiN 9 IFRS для розрахунку PDTTC

Розрахунок PDTTC для більшості банків України на сьогодні ускладнено наступними обмежуючими факторами:

- відсутність практики акумулювання статистичних даних боржників, що необхідні для побудови власної моделі або використання готової моделі

- відсутність культури, практики та навичок моделювання

- обмежені технічні можливості, а здійснення інвестицій у розвиток ІТ, у багатьох випадках, є недоцільним з точки зору акціонерів

- обмеженість трудових ресурсів, у тому числі кадрів з достатньою кваліфікацією.

За таких умов практично єдиною можливістю коректного розрахунку PD(TTC) є використання Z-моделі за ПНБУ №351, як такої, що має перевірену статистичну значущість.

Проте це рішення, з нашої точки зору, може використовуватися лише в деяций короткий перехідний період імплементації МСФЗ 9, а саме:

- до створення банком власних моделей оцінювання PDTTC

- прийняття рішення щодо використання готових моделей

- після калібрування відповідних моделей за накопиченими за цей період статистичними даними

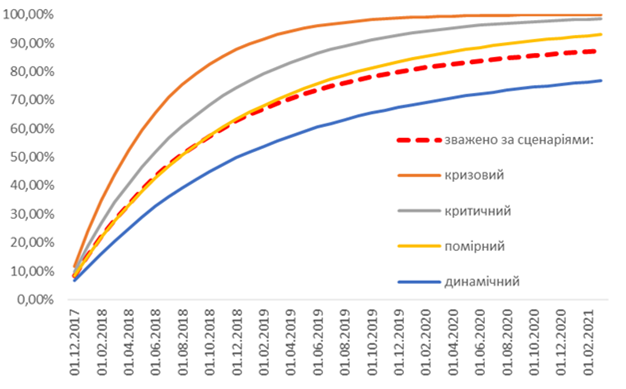

Нижче наведений приклад розрахунку системно чутливих ймовірностей дефолту на основі інформаціїх про PDTTC

Кумулятивні системно чутливі ймовірності дефолту за чотирма сценаріями та ймовірність, зважена за сценаріями